ثبت سند حسابداری اسناد پرداختنی و وصول و ابطال چک در حسابداری (چکهای پرداختنی)

گردش وجوه پرداختی غیرنقد هر شرکت شامل اسناد پرداختنی (اسناد مدت دار)، اسناد پرداخت غیرنقد (اسناد روز) و ابطال پرداخت میباشد. این اسناد در سیستم دریافت و پرداخت ثبت میشوند و پس از ثبت هر یک قابل انتقال به سیستم حسابداری هستند.

در اینجا میخواهیم حسابهای بدهکار و بستانکار هر یک از این گردشها را برای ثبت سند حسابداری مرور کنیم.

ثبت سند اسناد پرداختنی

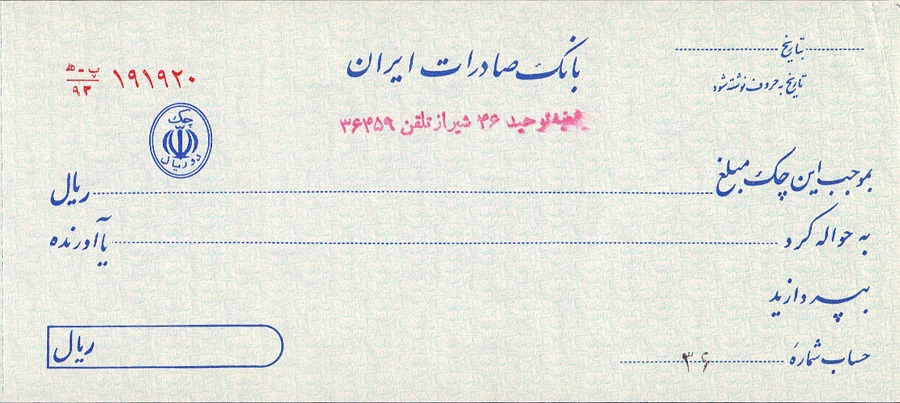

با پرداخت هر چک (مدتدار) یک سند اسناد پرداختنی ثبت می شود که در آن بانک پرداخت کننده و طرف مقابل دریافتکننده مشخص میشوند که این دریافتکننده می تواند اشخاص، کارکنان، تنخواه، بانک و یا صندوق باشد. حال برای ثبت این سند در نرم افزار حسابداری باید سمت بدهکار و بستانکار مشخص شود.

ثبت سند پرداختنی در حسابداری بدین صورت است:

بدهکار طرف مقابل اگر اشخاص و یا کارکنان باشند به ترتیب در سرفصل بستانکاران تجاری/ غیرتجاری و اگر بانک، صندوق و یا تنخواه باشد در سرفصل دارایی های جاری – موجودی نقد و بانک

بستانکار اسناد پرداختنی می باشد.

ثبت سند پرداخت غیر نقد

سند پرداخت غیرنقد برای اسناد غیرنقد (چک) روز صادر میشود. این سند در سیستم دریافت و پرداخت مشابه سند اسناد پرداختنی است که در آن بانک به عنوان پرداختکننده و طرف مقابل به عنوان دریافتکننده ثبت میشود.

تفاوت ثبت این سند در حسابداری با اسناد پرداختنی در قسمت بستانکار است که در این نوع سند بانک سمت بستانکار قرار میگیرد:

بدهکار طرف مقابل اگر اشخاص و یا کارکنان باشند به ترتیب در سرفصل بستانکاران تجاری/ غیرتجاری و اگر بانک، صندوق و یا تنخواه باشد در سرفصل دارایی های جاری – موجودی نقد و بانک

بستانکار بانک پرداخت کننده در سرفصل داراییهای جاری- موجودی نقد و بانک

ثبت سند وصول اسناد پرداختنی

باید توجه داشت که حساب اسناد پرداختنی بعنوان یک حساب واسط می باشد، وظیفه این حساب کنترل حساب چکهای پرداخت شده مدت دار می باشد. اسناد پرداختنی در زمان وصول چک بدهکار می شود و در مقابل حساب بانک پرداخت کننده بستانکار خواهد شد.

ثبت سند ابطال پرداخت

در سند ابطال پرداخت مشخص میکنیم که بانک پرداختکننده کدام بانک بوده، طرف مقابل (دریافت کننده) کدام بوده و ابطالی چک در کدام صندوق (صرفا جهت پیگیری لاشه چک) قرار میگیرد.

ثبت این سند در حسابداری دقیقا برعکس سند پرداختنی می باشد:

بدهکار بانک زیر مجموعه اسناد پرداختنی در سرفصل بدهی های جاری

بدهکار طرف مقابل اگر اشخاص و یا کارکنان باشند به ترتیب در سرفصل بستانکاران تجاری/ غیرتجاری و اگر بانک، صندوق و یا تنخواه باشد در سرفصل دارایی های جاری – موجودی نقد و بانک

با سلام مشکل من حل ش از راهنماییتون ممنون.اگه شکل ثبت رو هم اضافه کنید به این توضیح عالی تر میشه

سلام

ممنون از نظر شما

وقتی کسی خارج از اعضای شرکت سرمایه ای میاره و سود ماهیانه میخواد برای سرمایه گذاریش چه سندی بزنم و برای سود ماهیانش چی

بستگی به نحوه سرمایه گذاری و نوع توافق و قرارداد این شخص داره باید بطور دقیقتر بررسی بشه

با سلام

ثبت وصول اسناد پرداختنی (چک) مطلبق با سررسید چکها است یا زمانی که چکاس میشود چون ممکن است چک دیرتر از سررسید پاس شود؟؟

باتشکر..

طمان وصول چک

اسناد پرداختنی باید در زمانی که سررسید آنها است از حساب بانک خارج شوند تا خللی در موجودی واقعی قابل برداشت ایجاد نکنند

اگر تاریخ وصول از حساب را ملاک قرار بدهیم ، همیشه موقع صدور چک از هر حساب باید به اسناد پرداختنی که تاریخ سررسید آنها گذشته است مراجعه و از موجودی بانک کسر نمائیم