تعریف حساب معین در حسابداری دستی و نرم افزار حسابداری

میدانیم معادله اساسی حسابداری عبارت است از:

دارایی= بدهی + سرمایه

دارایی خود به سه گروه تقسیم می شود:

دارایی جاری

دارایی ثابت

دارایی نامشهود

حساب معین دارایی جاری

دارایی جاری یا وجه نقد است یا قابلیت نقدشوندگی طی یک سال مالی را دارد.

دارایی جاری خود به سطوح حساب زیر تقسیم می شود:

– صندوق: وجه نقد موجود در شرکت

– بانک: بانک هایی که شرکت در آنها حساب دارد.

– تنخواه گردان: برای پرداخت هزینه های خرد شرکت وجهی در اختیار فردی قرار می گیرد. تنخواه گردان، جهت پرداخت هزینه هایی مثل قبوض عمومی، هزینه های پذیرایی و غیره در قبال فاکتور و صورتحساب این هزینه ها میپردازد.

– اسناد دریافتنی: چک هایی که از دیگران می گیریم.

– حساب های دریافتنی: همان طلب ما از دیگران است که سندی (چک)در مقابلش دریافت نکرده ایم.

– پیش پرداخت ها: وجهی که می پردازیم تا در آینده کالا یا خدماتی دریافت کنیم. مثلا در پیش فروش خودرو، شرکت وجهی را میپردازد تا در آینده خودرو بخرد.

– موجودی کالا: کالاهایی که به قصد فروش در انبار نگهداری می شوند.

حتما مقاله در حسابداری به چند سطح حساب نیاز دارم؟ مطالعه کنید.

حساب معین دارایی ثابت

زیر مجموعه های دارایی ثابت عبارتند از:

– زمین: قطعات زمین که متعلق به شرکت است. یعنی در سند مالک آن شرکت باشد.

– ساختمان: انواع ساختمان های متعلق به شرکت

– ماشین آلات: ماشینهایی که در خط تولید یا به طور کلی برای اهداف شرکت استفاده میشوند. مانند دستگاه پرس، ماشین چاپ و …

– وسایط نقلیه: خودروهای در اختیار شرکت.

حساب معین دارایی های نامشهود

این دارایی غیر دیدنی و ناملموس است زیر مجموعه دارایی های نامشهود عبارت است از :

سرقفلی

حق الامتیازها

برندها

نرم افزارها

حق الاختراع و حق الاکتشاف

حساب معین بدهی ها

به سادگی میتوان گفت که سرفصل بدهی ها نشان دهنده بدهی شرکت به دیگران است که انواع آن عبارتند از :

– بدهی جاری: بدهی که در طول یکسال مالی پرداخت میشود. مثلا شرکت یک وام یکساله گرفته است.

– بدهی بلند مدت: اگر پرداخت بدهی بیش از یکسال طول بکشد بدهی بلند مدت محسوب میشود.

زیر مجموعه بدهی های جاری عبارت است از:

– حساب های پرداختنی (بستانکاران): بدهی شرکت به دیگران

– اسناد پرداختنی: چک های شرکت نزد دیگران

– پیش دریافت ها: وجهی که از دیگران دریافت کرده ایم تا کالا یا خدماتی به آنها ارائه دهیم.

– جاری شرکا: هرگونه واریز یا برداشتی که توسط شرکا انجام میگیرد در این حساب ثبت میشود.

– ذخائر: بدهی هایی که شرکت مبلغ آنها برآورد میکند، مثل: ذخیره مزایای پایان خدمت، ذخیره مالیات بر درآمد

حتما مقاله حسابداری پروژه ها و نحوه تعریف درخت حساب ها (حسابداری پیمانکاری) مطالعه کنید.

حساب معین بدهی های بلند مدت

بدهی های بلند مدت به آن دسته از بدهی ها اطلاق می شود که در بیش از یک دوره مالی پرداخت خواهند شد.

مانند:

وام های پرداختنی بلند مدت

اسناد پرداختنی بلند مدت

تا اینجا حسابها را در سطح کل بررسی کردیم.

اما این نوع طبقه بندی صرفا اطلاعات مالی را به صورت کلی به ما ارائه می دهد. مثلا اگر ما در سه بانک مختلف حساب داشته باشیم، در سرفصل بانک نمی توانیم مانده تک تک آنها را داشته باشیم و فقط مانده کل بانکمان را خواهیم داشت. پس برای دست یافتن به اطلاعات ریزتر و دقیقتر به حساب کمکی نیاز داریم. این حساب، حساب معین است که زیر مجموعه حساب کل می باشد.

خیلی ساده و کلی میتوان گفت وقتی نام هر حساب کل را بیان کنیم به حساب معین می رسیم (معین پاسخ چه کسی یا چه چیزی است)مثلا در حساب کل بانک اگر بپرسیم کدام بانک و نام بانک را بیاوریم در حقیقت معین را مشخص کرده ایم. پس ساختار حسابمان به طور نمونه میشود :

دارایی جاری— بانک— بانک سپه

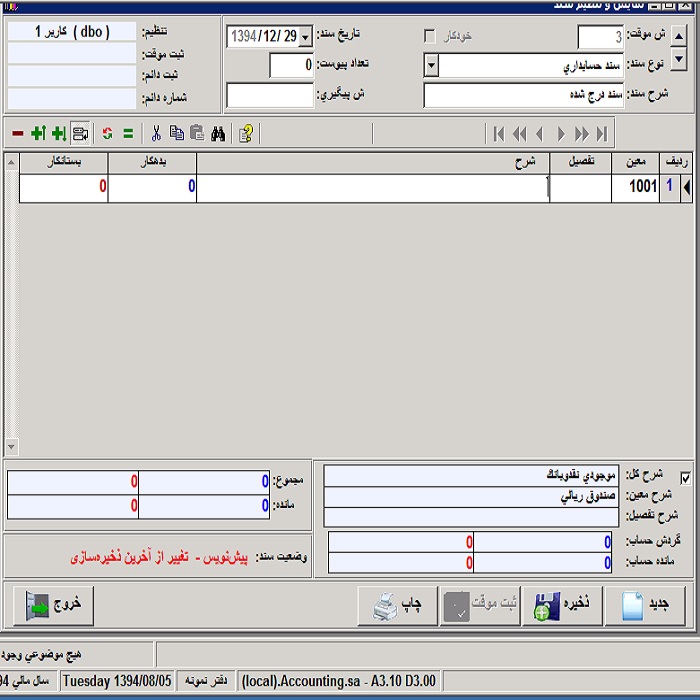

اینجا بانک سپه حساب معین ماست. در حسابداری دستی ما تا همین سطح، حسابها را تعریف می کنیم ولی در کار با نرم افزار، حساب تفصیلی هم بعد از معین خواهیم داشت که باز جزییات بیشتری را بیان میکند.

در بحث حسابهای موقت هم به همین شکل بعد از حساب کل، حساب معین را خواهیم داشت. اینجا حساب معین مشخص کننده نوع حساب موقت ماست.

مثلا در سرفصل درآمد مشخص میکنیم چه نوع درآمدی یا در سر فصل هزینه مشخص میکنیم چه نوع هزینه ای.

مثلا در مورد درآمد میتوانیم چنین ساختاری داشته باشیم : درآمدها…. درآمد عملیاتی… درآمد تعمیرات

در مورد هزینه ها با مشخص کردن مکان و نوع هزینه ساختار حساب را مشخص میکنیم. مثلا هزینه ها… هزینه های اداری… هزینه آب و برق

باز هم تاکید میکنم که این نحوه تعریف حسابها تا سطح معین و بدون تفصیل مربوط به حسابداری دستی است. البته پیش نیاز کار با نرم افزار حسابداری ، روش دستی است و باید به خوبی بر آن مسلط باشید چون مفاهیم اساسی در آن نهفته است.

برای آشنایی بیشتر با مبحث کدینگ مقاله کدینگ حسابها و مقاله تفصیلی شناور را حتما مطالعه کنید.

با تشکر از مطالب خوبتون

جالبه اصلا نگفتید منظور از “معین” چیه!